हमारे हाल ही के पोस्टों में हमने जाना था कि म्यूचुअल फंड क्या है और म्युचुअल फंड के प्रकार क्या है। आज के इस पोस्ट में हम जानते हैं कि म्युचुअल फंड इन्वेस्टमेंट करने के क्या फायदे है। तीनों पोस्ट पढ़ने के बाद आप आसानी से जान सकते हैं कि क्या म्यूचुअल फंड इन्वेस्टमेंट आपके लिए सही है या नहीं।

म्यूचुअल फंड के फायदे - Mutual Fund Ke Fayde

तो चलिए हम देखते हैं mutual fund ke fayde क्या-क्या है:

फाइनेंशियल गोल हासिल करें - Achieve Financial Goal

अपने भविष्य के फाइनेंशियल गोल हासिल करने के लिए म्यूचुअल फंड सबसे अच्छा ऑप्शन होता है। मान लीजिए आप घर खरीदना चाहते हैं, गाड़ी खरीदना चाहते हैं या रिटायरमेंट के लिए पैसे जोड़ कर रखना चाहते हैं और आप उसके लिएपैसे जोड़ रहे हैं। अपने बैंक अकाउंट में पैसे जोड़ने का सबसे बड़ा नुकसान यह होता है की जरूरत पड़ने पर आप आसानी से इसे निकलवा लेते हैं। जिससे कि आप अपना फाइनेंशियल गोल हासिल करने में बहुत लंबा समय ले लेते हैं। लेकिन अगर आप सुरक्षित mutual fund scheme में इन्वेस्टमेंट करना शुरू कर देते हैं तो इससे आपको दो फायदे होते हैं।

पहले नंबर पर आपको इस पर निश्चित रिटर्न जो कि आम तौर पर 10 प्रतिशत से ऊपर होते हैं मिलते हैं और इसके साथ ही आप जरूरत पड़ने पर म्युचुअल फंड से आसानी से पैसा नहीं निकलवा सकते हैं। पैसा निकलवाने के लिए पहले आपको म्युचुअल फंड को बचना होगा उसके बाद अगले दिन पैसे आएंगे और ऐसे स्थिति में आपके पास समय बच जाता है यह सोचने के लिए कि मुझे अपनी mutual fund investment को नहीं छोड़ना चाहिए क्योंकि यह आप किसी निश्चित गोल को हासिल करने के लिए कर रहे हैं।

दूसरा mutual fund ke fayde अगर आप अपना पैसा बैंक अकाउंट में रखते हैं तो वहां पर आपको ब्याज दर बहुत कम मिलती है और उसी जगह अगर आप वही इन्वेस्टमेंट म्युचुअल फंड में करते हैं तो आपको 12 से 15% तक का आसान ब्याज दर मिलता रहता है औरआप अपना फाइनेंशियल गोल जल्दी हासिल कर लेते हैं।

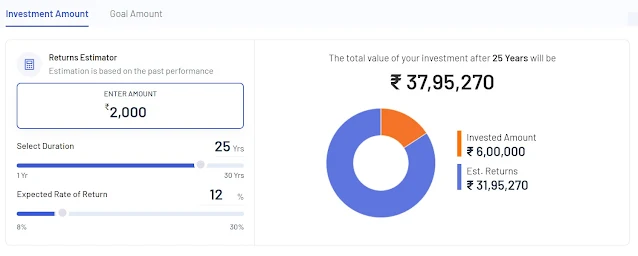

ऊपर दी गई उदाहरण से हम आसानी से देख सकते हैं कि अगर हम अपने म्युचुअल फंड इन्वेस्टमेंट में ₹2000 की mutual fund SIP करना शुरू कर देते हैं 25 साल के लिए और हम न्यूनतम 12% का रिटर्न भी लगा कर चले तो 25 साल में टोटल ₹6 लख रुपए जाएंगे और इसके विपरीत हमें तकरीबन 38 लख रुपए मिल जाएंगे।

डायवर्सिफिकेशन - Portfolio Diversification

Mutual Fund में किसी एक विशेष शेयर की बजाय अलग-अलग अच्छे ब्लू चिप शयरों में फंड मैनेजर द्वारा निवेश किया जाता है। यह सभी शेयर अलग-अलग सेक्टर जैसे कि हेल्थ केयर, मेटल, ऑटोमोबाइल, फाइनेंस, गवर्नमेंट बॉन्ड, गोल्ड श्रेणियां में से चुने जाते हैं जिससे कि आपका निवेश एक निश्चित रिटर्न देता रहता है चाहे किसी सेक्टर में गिरावट आ रही हो। इसके द्वारा यदि कुछ सिक्योरिटी में गिरावट आती है तो अन्य सिक्योरिटी इसे सहन करती हैं एवं निवेशक को लाभकारी रिटर्न प्रदान करती हैं।

आसान निवेश - Easy Investment

अच्छे स्टॉक ब्रोकर जैसे किZerodha, Angel One आपको आसानी से म्युचुअल फंड में निवेश करने का अवसर देते हैं। इनके ट्रेडिंग प्लेटफॉर्म पर आप कभी भी म्युचुअल फंड खरीद सकते हैं और जब चाहे उसे बेच सकते हैं। Mutual Fund में निवेशक कभी भी प्रवेश (एंटर) एवं निकास (एग्जिट) कर सकता है। हालांकि Mutual Fund Investment एक लंबे समय में ही अच्छे रिटर्न देते हैं उदाहरण के लिए 15 से 20 साल लेकिन इसमें किसी तरह का लॉकिंग पीरियड नहीं होता हैं आप जब चाहें खरीद सकते हैं और जब चाहे उसे बेच सकते हैं।

फंड मैनेजर - Mutual Fund Manager

स्टॉक मार्केट में पैसा कमाने के लिए हमें अच्छी तरह से पता होना चाहिए कि कब किसी स्टॉक को बाय करना है और कब इसको सेल करना है। ज्यादातर लोग इतने सक्षम नहीं होते कि उनको पता चले की कब किसी स्टॉक में इन्वेस्टमेंट करना है और कब उससे एग्जिट करना है। इसीलिए ऐसे लोगों के लिए म्यूचुअल फंड होते हैं। म्यूचुअल फंड में एक फंड मैनेजर ऐसेट मैनेजमेंट कंपनी के द्वारा नियुक्त किया जाता है जो की निवेशकों के पैसे को स्टॉक मार्केट पर में लगाता है और उन्हें मुनाफा कमा कर देने की पूरी कोशिश करता है। Mutual Fund Manager कोई आम व्यक्ति नहीं होता है यह एक प्रोफेशनल होता है जिसका की स्टॉक मार्केट में 15 से 20 साल का एक्सपीरियंस होता है। वह अपने एक्सपीरियंस के दम पर पूरी कोशिश करता है कि निवेशकों के पैसे को ऐसी जगह पर लगाएं कि ज्यादा से ज्यादा रिटर्न आए।

टैक्स बचत - Save Tax

न्यूनतम ट्रांजैक्शन शुल्क - Low Transaction Charges

म्यूचुअल फंड में निवेशक एक ही प्लेटफार्म से अनेकों सिक्योरिटी में निवेश करता है परंतु इसके लिए प्रत्येक सिक्योरिटी पर शुल्क लागू नहीं होता है। निवेशक द्वारा केवल ट्रांजैक्शन एवं फंड प्रबंधन शुल्क अदा करने होते हैं।

सलाह

अगर आप नौकरी करते हैं या बिजनेसमैन है और आपके पास स्टॉक मार्केट के लिए समय नहीं है तो म्युचुअल फंड आपके लिए बहुत ही अच्छा ऑप्शन है। Mutual fund investment करके आप भविष्य के लिए अच्छा धन अर्जित कर सकते हैं।

यहां पर यह नहीं भूलना चाहिए कि म्यूचुअल फंड भी बाजार जोखिमों के अधीन होता है। इसमें ऐसा नहीं होता है कि आपको सिर्फ मुनाफा ही होगा। लेकिन अगर आपका म्युचुअल फंड इन्वेस्टमेंट 15 साल से ऊपर का होने वाला है तो आपको निश्चित ही लाभ प्राप्त होगा अगर हम पिछले म्युचुअल फंड पर फॉर्मेंस को देखें तो।

Mutual fund SIP करके भविष्य के लिए बहुत ही अच्छा धन अर्जित किया जा सकता है।

हमारे अलग पोस्ट में हमने म्युचुअल फंड के नुकसान के बारे में भी बताया है। दोनों पोस्ट पढ़कर आप यह तय कर सकते हैं कि आपको म्युचुअल फंड में निवेश करना चाहिए या नहीं।